환율은 국가 간의 통화교환 비율입니다. 저번 포스팅의 금리와 같이 명목환율과 실질환율로 나뉘게 됩니다.

명목환율

일반인들이 양국 사이의 환율 이라고 하는 경우의 환율을 말합니다. 즉, 양국 통화의 상대적 가격으로 일반적으로 1달러에 1,330원과 같이 세계시장에서의 교환비율입니다.

실질환율

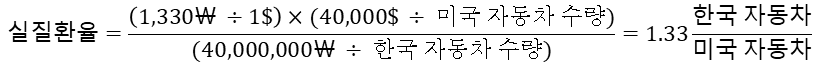

자국의 물품과 외국의 물품을 교환 할 수 있는 비율입니다. 예를 들어 미국의 자동차가 40,000$이고 같은 등급의 한국 자동차가 40,000,000₩ 일 경우 양국의 자동차를 교환하기 위해서 공통의 통화로 계산해야 합니다. 현재 달러당 1,330원 일 경우, 미국 자동차는 40,000$ × 1,330₩ = 53,200,000₩이 됩니다. 미국 자동차는 한국 자동차 보다 33% 더 비싼 가격이라는 것을 알 수 있습니다. 이와 같이 미국 자동차 1대와 한국 자동차 1.33대의 교환이 일어납니다. 다음과 같이 식으로 나타낼 수 있습니다.

위 각 국의 자동차 가격과 환율수준에서 미국산 자동차 1대 당 한국산 자동차를 1.33대 더 구입할 수 있습니다. 위의 가격과 환율 수준에서 미국 자동차 한 대당 한국 자동차를 1.33대 더 구입할 수 있습니다.

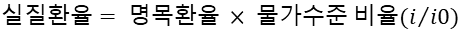

이 처럼 외국상품과 국내상품이 교환되는 비율은 국내통화로 표시된 가격과 명목환율로 설명할 수있습니다. 국내통화로 표시된 가격의 변동은 국내의 인플레이션율에 따라 잘라짐으로, 인플레이션이 높은 나라는 상대국과 환율 상승(통화가치 하락)을 설명할 수 있습니다. 그래서 다음과 같이 실질환율의 공식을 적용할 수 있습니다.

위와 같이 실질환율이 높다면 외국물품이 상대적으로 저렴해지고 국내물품은 상대적으로 비싸집니다. 실질환율이 낮은 경우 외국물품이 상대적으로 비싸지며 국내물품은 상대적으로 저렴해집니다. 위의 예에서는 실질환율이 낮은 경우로, 외국물품이 상대적으로 비싸고 국내물품은 상대적으로 저렴합니다. 이 처럼 실질환율은 각 국가의 인플레이션 차이와 명목환율로 설명할 수 있습니다.

환율은 크게 3가지로 인하여 영향을 받습니다.

1. 무역수지

2. 투자자본

3. 인플레이션율

1. 무역수지

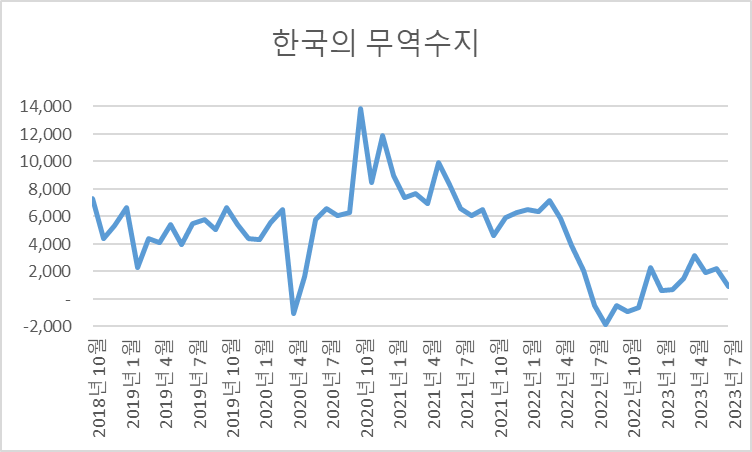

무역수지는 상대국과의 수출과 수입의 차이로, 수출이 더 높다면 흑자, 낮다면 적자 입니다. 무역수지가 흑자인 경우 상대국 외화를 벌어들이며, 이는 해당 국가의 환율을 하락(원화가치 상승)을 유발합니다. 반대로 무역수지가 적자인 경우 상대국에게 자국의 통화가 유출됨으로써, 환율 상승(원화가치 하락)을 유발할 수 있습니다. 위 사진과 같이 달러/원 환율은 2021년부터 지속적으로 상승했습니다. 무역수지만으로 환율이 상승했다고 할 수는 없습니다.

달러/원 환율과 한국의 무역수지를 비교해 보면 환율의 변동이 무역수지만으로 변동했다고 말하기 어렵습니다.

2. 투자자본

투자자본은 해외에서 한국으로 들어오는 자본 입니다. 한국의 투자매력으로 해외자본은 한국으로 자본이 유입되면서 원화가치가 상승하게 됩니다. 이 자본은 주가지수, 채권, 부동산 등 국내 자산을 매입하기 위하여 들어오기 국내 자산가격 부양효과가 있으며, 환율도 상승하게 됩니다. 한국에 투자하기 위하여 들어오는 자본으로 원화의 수요가 급증하여 환율에 영향을 크게 미치는 요소입니다.

3. 인플레이션율

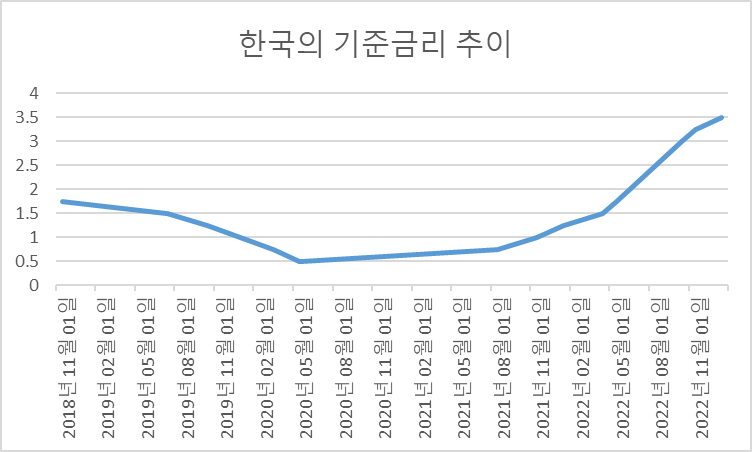

인플레이션율은 환율에 크게 영향을 미칩니다. 인플레이션은 화폐적 현상이기 때문에 대량으로 살포된 원화는 가치가 떨어지기 마련이며 인플레이션율도 상승하게 됩니다. 기축통화국인 미국의 경우 현재 인플레이션을 떨어뜨리기 위하여 기준금리를 상승시켜 통화량을 긴축하고 있습니다.

지난 포스팅에서 화폐수량이론과 피셔효과를 생각해 보시기 바랍니다. 미국의 기준금리인 5.5%를 생각해 보면 3.5%인 한국의 기준금리는 2.0%만큼 차이가 납니다. 이 차이는 달러/원 환율이 상승하는 이유를 설명하기에 충분합니다.

현재 달러/원 환율을 떨어뜨리기 위해서는, 한국 기준금리의 상승, 해외자본의 유입, 경상수지의 흑자 위 3가지가 필요하게 됩니다.

한국 기준금리의 상승은 한국경제에 커다란 공황을 야기할 수 있기에 섣부르게 상승시킬 수 없습니다. 현재 대한민국의 채무규모는 뉴스에 연속적으로 보도될 만큼 그 규모가 커지고 있기 때문입니다.

해외자본의 유입도 마찬가지로 현재로서는 크게 기대할 수 없습니다. 달러/원 환율이 올라감에 따라 해외자본은 국내 경제가 긍정적인 효과보다는 부정적인 효과가 더 클 것이라는 판단 때문입니다. 이 판단 또한 미국과 국내 기준금리 차이에서 나오게 됩니다.

마지막으로, 경상수지는 환율이 상승함에 따라 긍정적으로 비칠 수 있습니다. 환율의 상승은 원화가치의 하락이며, 하락한 원화 가치는 세계시장에서 가격경쟁력을 가져올 수 있기 때문입니다. 현재 일본의 경우 역사상 최고의 환율을 상승하고 있으며 그 도쿄증시도 상승하고 있습니다.

코로나19 이전과 대비하여 약 45% 이상 상승 했으며, 이는 일본기업의 엄청난 가격 경쟁력과 일본 기업의 투자 매력을 상승시키는 효과를 가지고 있다고 봅니다. 따라서 일본과 한국의 수출 대결의 구도로 갈 수 있으며, 매우 위협적인 상황입니다.

이렇게, 국가 간 통화 교환비율인 환율에 대해 살펴보았습니다. 투자를 하시는데 참고하셔서 좋은 성과로 이어졌으면 좋겠습니다. 읽어주셔서 감사합니다.

'메인 스트리트 > 경제 전략' 카테고리의 다른 글

| 원화가치 변화로 인한 위험과 기회 (0) | 2023.11.11 |

|---|---|

| 이스라엘 세켈 환율과 전쟁 (0) | 2023.11.07 |

| 세계 경제역사와 경제주기 (0) | 2023.11.03 |

| 금리 언제까지 오를까? 현재 금리가 상승하는 이유 (1) | 2023.10.04 |

| 금 투자의 시기 (0) | 2023.09.23 |