미국 20년 만기 국채가격을 추적하는 ETF인 일명 TLT에 대해 알아보겠습니다. 최근 시장은 금리동결 분위기가 만연해져 있고, 더 나아가 금리인하를 전망하는 사람들도 많아짐에 따라 금리인하와 관련된 여러 상품들의 가격이 상승하는 모습을 보이는 추세입니다. 11월 발표된 CPI와 개인 DPI 그리고 주간 실업보험신청건수와 실업보험수령자수 등.. 지표를 살펴보면 금리인상의 종결과 금리인하를 전망할 근거가 있음을 알 수 있었습니다. 따라서 이번 포스팅은 시장 분위기에 맞는 TLT에 대해 살펴보겠습니다.

TLT 정보 요약

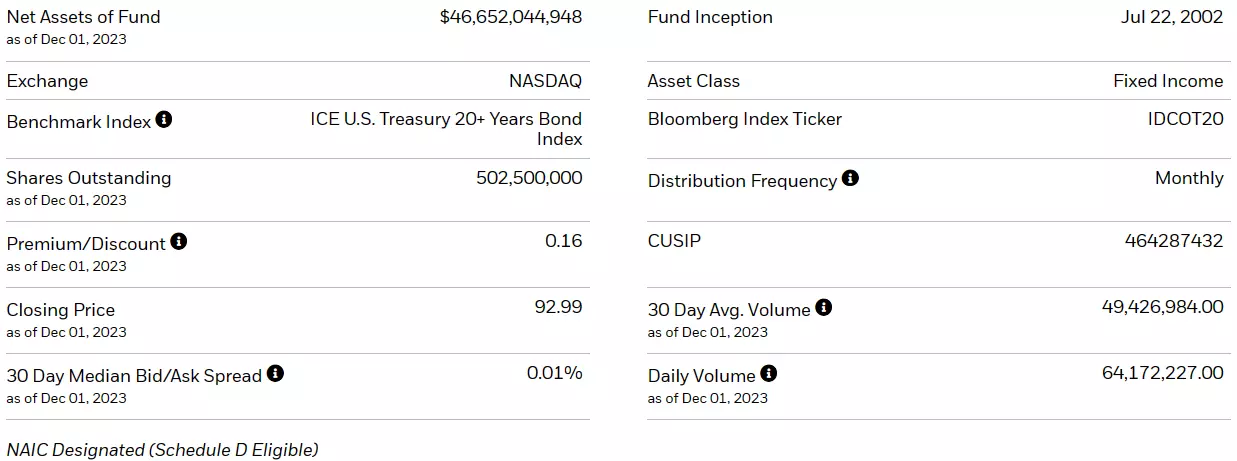

티커명 TLT는, iShares 20+ Year Treasury Bond로 미국 20년 만기 국채의 가격을 추적하는 ETF상품입니다. 국채 가격이라고 하지만 국채수익률이라고도 합니다.. 국채수익률은 국채의 가격과 반대 방향이라는 것만 알고 계시면 됩니다. 즉, 국채수익률의 상승은 국채 가격의 하락이고, 국채수익률의 하락은 국채 가격의 상승이라고 볼 수 있습니다. 따라서, 미국이 기준금리를 인상 한다면 국채수익률은 상승하게 되고 TLT의 가격은 상승하고, 기준금리를 인하한다면국채수익률은 하락하게 되고 TLT의 가격은 상승합니다. 간단하죠? 아래는 TLT의 요약 정보 입니다.

ETF의 엄청난 금액의 시가총액(?)과 거래량이 매우 훌륭한 걸 알 수 있네요. 이런 정보보다는 매입하면 배당이 있을지 궁금한데요. 최근 몇 달간 배당내역과 향후 배당 스케줄을 살펴보겠습니다.

TLT 배당 내역과 배당 스케쥴

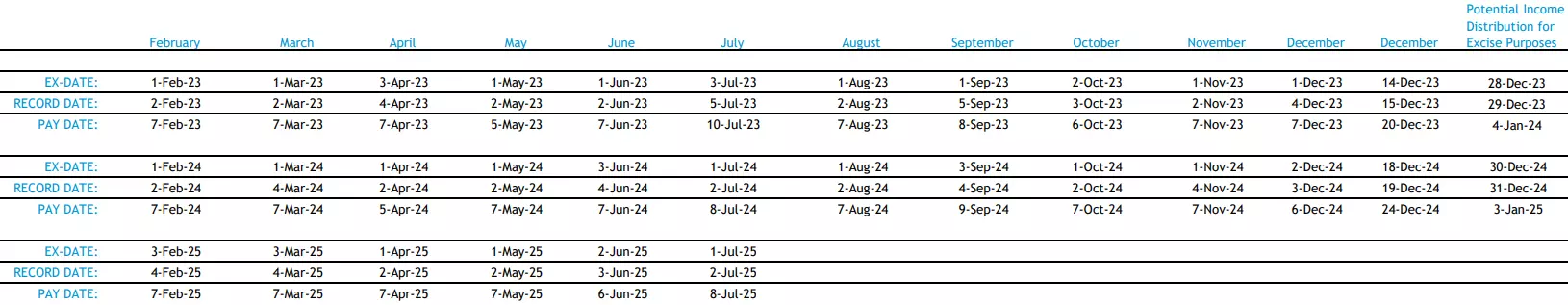

아래 사진은 2025년까지 배당지급 스케줄입니다

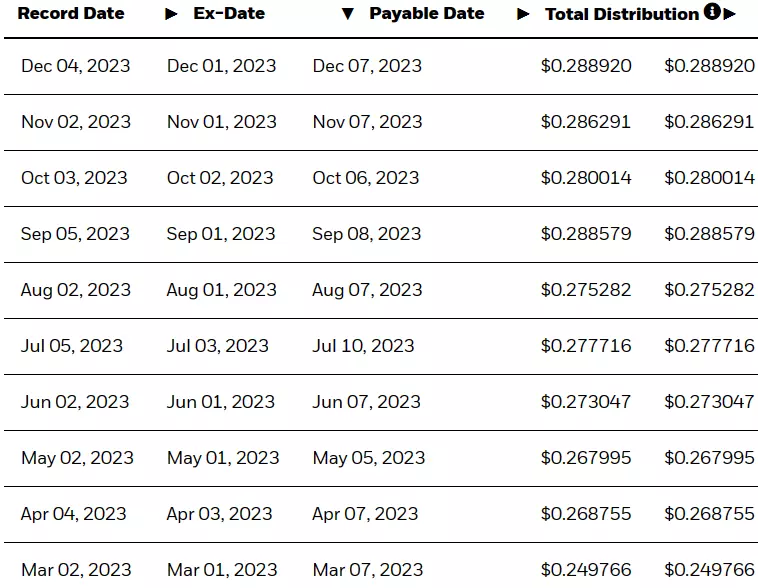

보통 매월 6일 ~ 10일 사이에 배당 지급을 하다가, 11월에는 20일에 지급하는 게 조금 특이하네요. 아래는 월 별 배당 지급액을 나타냅니다. 4번째 열의 Total Distribution은 1주당 배당금을 나타냅니다. 현재 TLT의 가격이 1주당 92.84$고 매 월 배당금이 약 0.28$ 라고 할 경우, 대략 연 3.62%의 배당수익률을 얻을 수 있습니다.

솔직히, 배당률은 매우 적긴 하지만 금리동결, 금리인하 시기이기 때문에 배당소득의 매력보다는 자본이득의 매력으로 매입하기에 적합합니다.

TLT 구성 내역

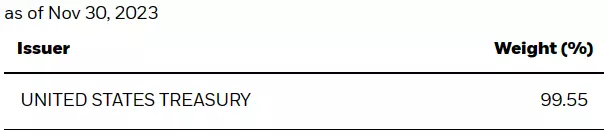

아래는 TLT의 구성 내역입니다.

뭐... 당연한 이야기겠지만, TLT의 구성 중 99.55%가 미국 국채로 구성되어 있네요. 사진은 안 가져왔지만 여러 개의 미국 국채들을 합성하여 TLT를 만든 것을 알 수 있습니다.

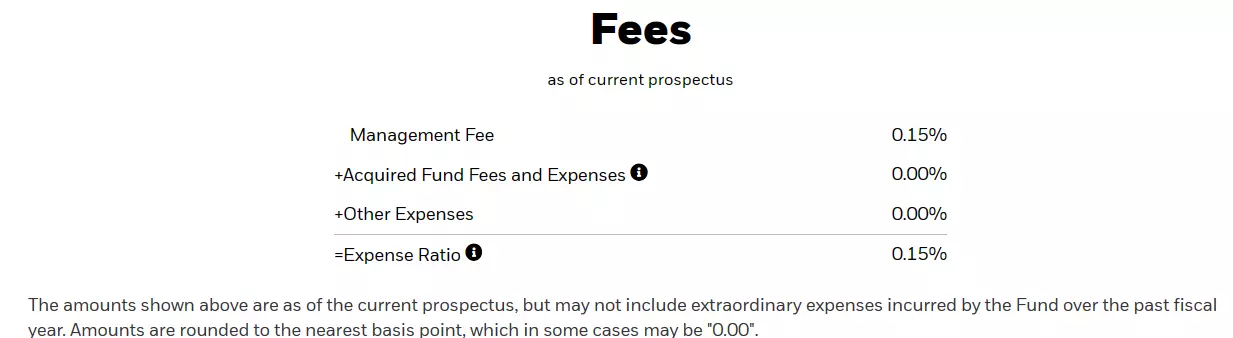

TLT 운용보수

아래는 TLT의 운용 보수를 보여줍니다.

ETF 중에서 0.15%의 보수는 적은 편에 속합니다. 1%에 가까운 운용보수를 지급하라는 ETF도 있습니다...

TLT 투자 위험

TLT를 투자함에 있어 어떠한 투자 위험이 있는지 살펴보겠습니다.

1. 이자율 상승 위험

: 위에서 언급하였듯, 국채 투자는 이자율의 변화에 영향을 받습니다. TLT의 경우 장기 국채이기 때문에 금리에 대한 민감도가 높습니다. 따라서 이자율의 변동에 가격이 크게 움직이게 됩니다.

2. 시장 위험

: TLT는 국채를 직접 투자하므로(위 TLT구성 내역 참고), 국채 시장의 변동성에 영향을 받습니다. 금융 시장의 불안요소, 경제 상황 변화 등으로 국채 시장에 영향을 미치면, TLT가격에 영향을 주게 됩니다.

3. 인플레이션 위험

: 전통적으로 물가가 상승하면 국채의 실질수익률은 감소하게 됩니다. 만약 물가가 예상보다 더 높게 상승하면, 국채의 실질 수익률은 하락하므로 TLT가격에 영향을 주게 됩니다.

4. 신용 위험

: TLT는 미국 정부 발행 국채에 투자합니다. 미국의 신용도를 의심할 사람은 없지만.. 최근 무디스는 미국의 신용도를 한 단계 강등했습니다.

5. 환율 위험

: TLT는 달러로 살 수 있으므로, 달러/원 환율을 살펴보고 매수를 해야 합니다. 즉 환 위험이 있기 때문에 더 높은 환차익으로 더 높은 수익률을 달성할 수 있는 동시에 환 차손으로 최악의 수익률을 달성할 수 있습니다.

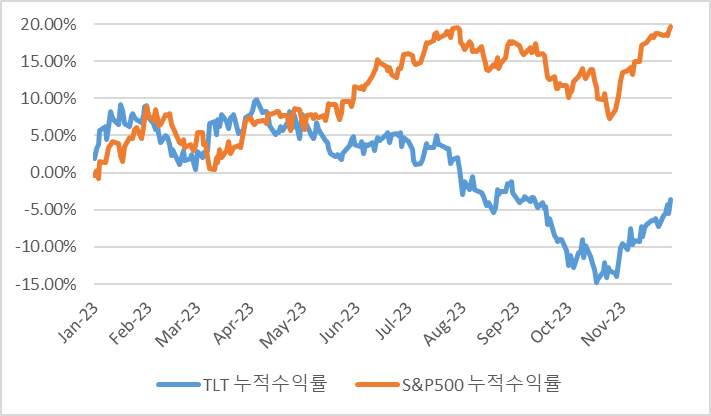

올해 TLT와 S&P500 지수 누적수익률 비교

아래는 올해 S&P500 지수와 TLT의 누적수익률 그래프입니다.

2023년 1월 2일부터 현재까지 TLT와 S&P500 지수의 누적수익률을 살펴보면 TLT는 -3.66%, S&P500 지수는 19.67%의 수익률을 보여주고 있습니다. 의외로(?) 금리 인상시기에 S&P500 지수가 생각보다 크게 하락하지 않은 게 인상적이네요. 그리고 TLT는 올해 11월을 기점으로 상승하고 있는 추세를 형성한 모습입니다.

마무리

마무리는 첫머리의 내용이 되풀이될 거 같습니다. 만약 현재 금리인상 시기라고 생각하시면, TLT를 매수하지 마세요. 현재 금리인하 시기라고 생각하시면 TLT를 매수하세요. 가 되겠네요. 2023년 12월 13일은 2023년의 마지막 FOMF금리발표일입니다. 다들 아시다시피 금리발표는 3가지 경우가 있겠죠.

- 금리인상

- 금리동결

- 금리인하

1번이 될 가능성은 가장 적겠지만, 만약 1번이 된다면, TLT가격은 떨어지겠죠. 그렇다면 2번과 3번일 경우는 어떨까요? 저는 개인적으로 발표의 결과가 무엇이든 발표 후에 TLT가격이 하락할 것이라고 봅니다. 그 이유는 현재 TLT가격은 향후 금리인하가 될 것이라는 사람들의 기대를 선반영하여 가격이 상승한 것이기 때문이죠. 그렇다면 문제는 얼마까지, 언제까지 하락할 것인지 여러 시나리오를 구축해 놓아야 하는데... 여기까지 읽으신 분들은 어떻게 생각하시는지 궁금해 지네요.

'월 스트리트 > ETF' 카테고리의 다른 글

| 2621 ETF 전망 TLT를 엔화로 매입하는 ETF (0) | 2023.12.16 |

|---|---|

| AI반도체에 투자하는 ETF KODEX AI반도체핵심장비 VS TIGER AI반도체핵심공정 비교하기 (0) | 2023.12.08 |

| 엔/달러 환율이 상승 할 때 INVESCO CURRENCYSHARES JAPANESE YEN TRUST(FXY)를 매입하자 (0) | 2023.10.05 |

| 에너지 위기, 탄소 배출 등의 이슈로 인한 핵 에너지 수요가 증가 할 때 GLOBAL X URANIUM ETF(URA) (1) | 2023.10.03 |

| 비트코인 매입하고 매 달 배당금까지 받는 PROSHARES BITCOIN STRATEGY ETF(BITO) (2) | 2023.10.02 |